Xbd индекс что это

Xbd индекс что это

| Открытие | Мин. | Макс. | Цена | Изм. | Объем | Дата |

|---|---|---|---|---|---|---|

| 474 | 470.51 | 479.17 | 477.19 | 0.673% | — | 14.12.2021 08:00 |

| Открытие | 474 | Цена | 477.19 |

| Мин. | 470.51 | Изменение | 0.673% |

| Макс. | 479.17 | Объем | 477 |

По состоянию на 14 декабря 2021, 08:00 значение индекса ARCA Securities Broker составляет 477.19. Индекс ARCA Securities Broker растет на 3.19 в течение дня. С начала года индекс ARCA Securities Broker вырос на 28.1322 %, за месяц индекс ARCA Securities Broker вырос на 0.0503 %. Капитализация по биржевому индикатору ARCA Securities Broker составляет 0 руб..

InvestFuture.ru

InvestFuture.ru – digital-media для частных инвесторов и трейдеров. Последние новости экономики, бизнеса и финансов, аналитика финансовых рынков, графики и котировки онлайн. Прогнозы курса доллара, евро, биткоина, цен на нефть и золото в 2021-2022.

Оставить отзыв о сайте

Дополнительная информация

Хотите знать об инвестициях все?

Подпишитесь на рассылку, чтобы не пропустить самые важные новости и полезные материалы.

Вы успешно подписались на рассылку InvestFuture!

Благодарим вас за оформление подписки! Первое полезное письмо поступит на ваш почтовый ящик в течение недели. Управлять настройками подписки вы можете в личном кабинете.

Что такое биржевой индекс и зачем его придумали

Инвесторы используют фондовые индексы как для оценки ситуации на торговых площадках, так и для предсказания результатов будущих торгов. Индикаторы рассчитываются для различных стран, отраслей или для определенной группы ценных бумаг — акций, облигаций и других активов.

Фондовый индекс биржи обычно не является средней стоимостью акций всех компаний на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций. Преимущественно это бумаги самых дорогих компаний или акции с наибольшим объемами торгов.

Какие индексы есть на российском рынке?

Индекс Мосбиржи (IMOEX). Основной индикатор российского фондового рынка, который рассчитывается в рублях. В январе 2020 года в индекс входят 39 компаний, акции которых имеют наибольшую ликвидность. Самую большую долю в индексе занимают Сбербанк, «Газпром» и ЛУКОЙЛ — этими бумагами инвесторы торгуют чаще всего. Состав индекса и вес акций биржа пересматривает каждые три месяца. Также она рассчитывает версию индекса полной доходности, который учитывает дивидендные выплаты.

Индекс РТС (RTSI). Полный аналог индекса Мосбиржи, но рассчитывается в долларах США. Сейчас в индекс РТС входят 39 наиболее ликвидных акций крупнейших российских компаний из разных секторов экономики. Состав эмитентов и вес их акций в индексе Московская биржа пересматривает раз в квартал.

Индикатор был запущен 1 сентября 1995 года. Расчет индекса начали со значения 100 пунктов. Исторический минимум был зафиксирован 2 октября 1998 года на отметке 37,74 пункта, а рекордный уровень — 19 мая 2008 года, когда индекс достиг значения 2498,1 пункта.

Индекс голубых фишек Московской биржи (MOEXBC). В него входят 15 акций наиболее ликвидных и дорогих эмитентов. Индекс основан на рублевых ценах бумаг. Наибольший вес имеют обыкновенные акции Сбербанка, ЛУКОЙЛа, «Газпрома», «Норникеля» и НОВАТЭКа.

MSCI Russia — индекс фондового рынка России, который рассчитывает финансовая компания MSCI. На этот индекс в основном ориентируются крупные иностранные инвестиционные фонды, и таких фондов более 600. Вместо того чтобы самостоятельно подробно анализировать отдельные российские компании, они выбирают для покупки акции, входящие в индекс MSCI Russia или полностью копируют весь индекс.

MSCI пересматривает индексы каждый квартал. Изменение веса российских акций в индексе MSCI Russia, включение и исключение акций из индекса — все это может оказывать влияние на рынок, так как индексные фонды меняют структуру своего портфеля вслед за ребалансировкой индекса.

Самые известные международные индексы:

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее

S&P 500 и другие индексы простыми словами для новичков в инвестициях

Привет! В прошлой статье я постарался наглядно рассказать о том, что такое диверсификация портфеля активов.

Сегодня мы поговорим о таком важном для любого инвестора понятии, как биржевой индекс, подробно поговорим про индекс S&P 500 и посмотрим, какие ещё бывают индексы.

Примечание: статья будет длинная, поэтому ссылку на свой телеграм-канал с материалами для начинающих инвесторов простыми словами я оставлю, пожалуй, прямо здесь 😂

Само значение индекса в конкретный момент времени не несёт полезной информации, а вот то, как оно меняется во времени, показывает, как меняются цены на всю группу активов сразу: если индекс растёт, значит большинство активов в группе растёт, и наоборот. Таким образом, например, индекс по всем компаниям одной страны будет показывать, как себя чувствует экономика этой страны в целом.

Составляется он следующим образом. Берутся 500 наиболее крупных по капитализации компаний США, но с некоторыми нюансами. Например, учитываются только объемы капитализации, которые свободно обращаются на рынке (не менее 50% акций). Не учитываются частные компании, то есть чьи акции вы не можете купить на фондовом рынке. Кроме того, акции должны быть очень ликвидными, то есть их всегда должно быть легко купить или продать.

Кроме того, составители следят, чтобы в списке присутствовали компании из разных отраслей, чтобы движение индекса действительно отражало движение всей экономики, а не одной крупной отрасли.

В среднем на перспективе нескольких лет S&P 500 растёт всегда, так как экономика США растёт, а инфляция уменьшает стоимость денег. В кризисы он наоборот снижается, показывая спад американской и, опосредованно, мировой экономики.

Покупая долю в таком фонде,

✅вы страхуетесь от колебаний в ценах на акции отдельных отраслей или компаний

✅вам не нужно вручную покупать сотни акций, оплачивая комиссию брокеру при каждой сделке

✅вам не нужно менять состав портфеля при изменении списка или весов компаний в списке

✅вам не нужно иметь огромные суммы, чтобы купить хотя бы по одной акции каждой компании

❗тем не менее, вы платите комиссию за управление фонду, которая может зависеть от конкретного фонда

❗вы не получите высокую доходность, по сравнению с реальной торговлей акциями (но и риски ваши будут сильно ниже)

❗вы можете потерять деньги в кризис, когда акции большинства компаний идут вниз

Подробнее про фонды мы с вами ещё поговорим в отдельной статье.

Кстати, индекс S&P 500 в кризис упал примерно в полтора раза, но сейчас вернулся на докризисный уровень. Если бы вы вложили 5 лет назад в этот индекс тысячу долларов, сейчас у вас было бы полторы тысячи. Средняя доходность за последние 5 лет составила примерно 8,5% годовых.

Нужно помнить, что, как и акции, S&P 500 может не только расти, но и падать. Например, с середины до конца 2018 года он снизился на 15% и вернулся к середине 2019 на исходную позицию. То есть, вложив на год, можно было получить нулевую доходность🤔

Дальше расскажу пару слов ещё о нескольких индексах, которые кажутся мне интересными и попробую помочь вам их запомнить.

На сегодня всё! Если статья показалась вам полезной, не забудьте поставить лайк 😉

Ещё больше материалов для новичков в инвестировании ищите в моём телеграм-канале, буду рад вас там видеть!

Индекс страха. Кто и как зарабатывает на нервозности инвесторов

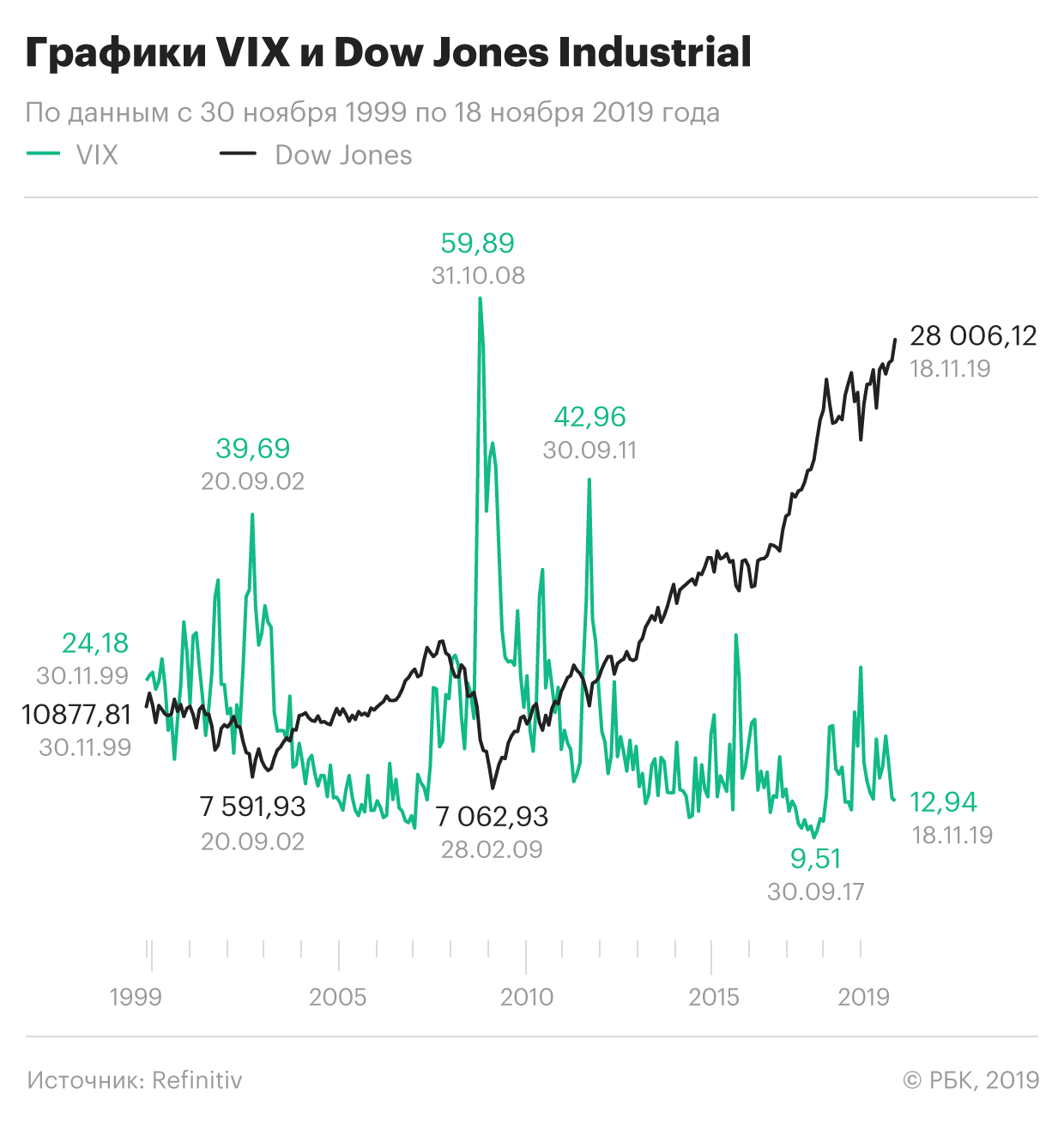

Самый известный из таких индикаторов — Индекс волатильности Чикагской биржи опционов VIX. Он также известен как индекс страха.

Как работает индекс страха VIX

Аналитики и инвесторы, использующие VIX, считают, что он измеряет настроение рынка относительно будущей волатильности. Иными словами, этот индекс демонстрирует уровень опасений инвесторов относительно будущих движений рынка.

Зная степень опасения инвесторов сейчас, можно предположить, в какую сторону совокупные настроения инвесторов направят котировки.

Каким же образом измеряются эти опасения? Главная идея, согласно которой используется индикатор волатильности, заключается в том, что в основе расчета индикатора лежат цены на опционы. Поэтому для понимания того, как это работает, нужно разобраться, как устроен опцион.

Опцион представляет собой специфический биржевой контракт, который наделяет купившего его инвестора правом купить или продать биржевой товар по определенной цене. В классической биржевой сделке речь идет об обязанности, а не праве.

Из-за этого свойства опцион часто используют для рыночной страховки инвестиций. Как это достигается? Рассмотрим, как используются опционы на примере нефти.

Опцион на нефть: пример расчета

Такой опцион на право продажи называют опционом-пут — по-английски это звучит как put-option. Опцион на право покупки называют опционом-кол. В английском варианте — call-option.

Эти трейдеры порождают спрос на опционы-кол. Соответственно, текущее соотношение продавцов и покупателей, а также их настроения и ожидания будущего движения цен проявятся в ценах на пут- и кол-опционы. Таким образом, соизмеряя цены опционов, можно численно определить настроения инвесторов относительного движения цен.

И при чем тут нервозность инвесторов?

Чем больше инвесторов опасается падения рынка, тем больше вырастают премии на опционы-пут и снижаются премии на опционы-кол.

Напротив, если рынок уверен в росте, то премии на кол-опционы возрастут, на пут-опционы снизятся.

Но если рынок не уверен в направлении, тогда большинство участников опасаются непредвиденных движений и страхуются от них. Это проявится рост премий всех опционов — как пут, так и кол.

Расчет индекса производится таким образом, что чем больше размеры премий, тем больше значение индекса VIX.

Шкала страха от 0 до 100

Значения индекса VIX в теории располагаются на шкале от 0 до 100. Индекс рассчитывается с января 1990 года. Максимального в истории значения в 89,53 пункта индекс достигал 24 октября 2008 года, минимального — 8,56 пункта — 24 ноября 2017 года. Чаще всего значения индикатора располагаются в диапазоне от 15 до 40.

Если значение индикатора превышает уровень 70–80, то теоретически это должно означать, что трейдеры стремятся максимально застраховаться. Причем уже не только от колебаний, но и от глубокого падения рынка.

После того как в октябре 2008 года индикатор достиг максимальных значений, американские индексы продолжили снижение, достигнув дна в марте 2009 года. Надо заметить, что на практике индикатор принимал значения выше 50 за всю свою историю только с октября 2008 года по март 2009-го включительно. Поэтому на деле использовать его для предсказания вхождения в нисходящий тренд более не представилось возможным.

Чаще всего трейдеры предпочитают ориентироваться на верхний предел 45. Нахождение индикатора выше 45 означает, что уровень страха на рынке достаточно высок и пока стоит воздержаться от покупок. Правда, как сигнал к продажам преодоление этих уровней воспринимать все же не стоит.

Существует ли российский индекс страха

VIX может служить опережающим индикатором при торговле ценными бумагами, обращающимися на американских биржах. На российском рынке существует аналогичный индикатор RVI. Он мог бы служить измерительным ориентиром настроений инвесторов на российском фондовом рынке.

Индекс рассчитывается с 2014 года по методике, схожей с расчетом индекса страха VIX, но учитывает опционы на индекс РТС. Индекс РТС, в свою очередь, рассчитывается исходя из цен на российские акции в долларах США. Поскольку в расчет никак не принимается будущий курс рубля относительно доллара, то ориентироваться на RVI, торгуя ценными бумагами в рублях, все-таки не стоит.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Что такое фондовые индексы

Биржевой индекс — это виртуальный набор активов, собранный по какому-то признаку. Чаще всего это ценные бумаги, но могут быть и биржевые товары.

Например, индекс может состоять из российских облигаций федерального займа, или из акций технологических компаний США, или из сельскохозяйственной продукции и сырья.

Разберу, зачем нужны индексы, какие они бывают и как в них инвестировать.

Зачем нужны индексы и откуда они берутся

Индексы помогают отслеживать поведение рынка ценных бумаг или иных активов. Это точнее и нагляднее, чем смотреть на поведение отдельных бумаг.

Как и цена акций и иных активов, значение индекса меняется много раз за день. Например, некий индекс состоит из акций крупных компаний США. Часть бумаг за день дорожает, часть — дешевеет, а цена некоторых не меняется.

Индекс меняется в соответствии со средневзвешенным изменением цены акций — с учетом доли, то есть веса, каждой акции в индексе. В итоге становится понятно, насколько в среднем вырос или упал рынок.

Индексы также помогают понять, как рынки вели себя в прошлом. Можно оценить доходность за много лет, величину просадок, волатильность, результаты лучших и худших лет и другие параметры.

Индексы рассчитывают компании-провайдеры или биржи. Они могут создать индекс по своей инициативе или рассчитывать его по заказу каких-то инвестиционных компаний, чтобы те могли создать на его основе фонды. О фондах мы еще поговорим.

Периодически состав индексов меняется: если какие-то активы перестали соответствовать требованиям индекса, их заменят на другие. Такое возможно, например, если доля акций в свободном обращении упала ниже допустимой. Пересмотр и ребалансировка индекса обычно проходят по расписанию: например, раз в полгода или квартал.

Какие бывают индексы

Индексов много — сотни и тысячи. Их можно классифицировать по многим параметрам. Назову основные.

По виду активов. Индексы акций состоят из акций, то есть долей в компаниях. Акции — довольно рискованный актив, так что такие индексы волатильны: их доходность сложно предсказать, а значение за день может вырасти или упасть на несколько процентов.

Индексы облигаций отслеживают состояние долгового рынка. Обычно такие индексы колеблются меньше, чем индексы акций, но и доходность в долгосрочной перспективе в среднем ниже.

Индексы биржевых товаров, или commodity, отслеживают, как меняется цена набора какого-то сырья или сельскохозяйственной продукции. Например, в индексе Bloomberg Commodity есть нефть, газ, золото, пшеница, соя, сахар и еще почти 20 позиций.

Есть также индексы денежного рынка, индексы волатильности и даже криптовалютные индексы.

По широте охвата или уровню диверсификации. Индексы могут отслеживать состояние какого-то небольшого набора бумаг по сектору, типу или географической принадлежности.

Например, существует индекс акций российских строительных компаний, в котором бумаги всего четырех компаний. Есть индекс FTSE Actuaries UK Index Linked Gilts Over 5 Years — индекс гособлигаций Великобритании с привязкой к инфляции, до погашения которых более пяти лет.

Есть и куда более диверсифицированные индексы, которые охватывают весь рынок какой-то страны, региона или всего мира. Туда входят сотни и даже тысячи бумаг.

Например, в индексе MSCI AC Asia ex Japan есть акции двух развитых и девяти развивающихся стран Азии, при этом оттуда исключена Япония. В индекс FTSE Global All Cap входят акции более 9000 компаний из почти 50 стран мира.

Может учитываться не только капитализация, но и доля акций в свободном обращении — так называемый коэффициент фри-флоат. Этот параметр применяется в том же S&P 500 и индексе Московской биржи.

Еще может искусственно ограничиваться максимальный вес одной бумаги. Так, в индексе Московской биржи доля акций одной компании не может превышать 15% на момент формирования базы расчета индекса, а в остальное время не может превышать 30%. Топ-5 составляющих не могут занимать более 55 и 60% индекса соответственно.

Приложение № 3 к Методике расчета индексов акций Московской биржи от 18.01.2021DOCX, 153 КБ

Взвешивание по капитализации удобно тем, что не надо постоянно корректировать состав индекса. Акции подорожали, из-за чего выросла капитализация компании — и автоматически выросла доля акции в индексе.

Бывают индексы, в которых все бумаги имеют равный вес. По сравнению с индексами, основанными на капитализации, такой подход снижает вес крупнейших компаний и увеличивает вес небольших. Равновзвешенные индексы надо периодически ребалансировать, даже если их состав не изменился.

Может быть и так, что самые дорогие компании занимают меньшую часть индекса. Это как взвешивание по капитализации, но наоборот. Такой подход встречается редко.

Что касается индексов облигаций, то в них вес отдельных бумаг может быть одинаковым — по крайней мере, в начале или сразу после ребалансировки. Или вес бумаг может определяться суммой заимствований тех, кто выпустил облигации.

Может использоваться даже ВВП стран, если речь о государственных облигациях. Последний подход применяется в индексе Solactive GDP Weighted Global Government Bond.

Статья Solactive о взвешивании индексов облигаций по ВВПPDF, 442 КБ

По виду доходности. Ценовые индексы основаны на том, как изменилась цена какого-то актива, например акций или облигаций. Дивиденды и купоны, то есть выплаты по ценным бумагам, не учитываются.

Еще есть индексы полной доходности, или total return. Они учитывают не только изменение цены, но и дивиденды или купоны. Если инвестор хочет оценить доходность какого-то вида активов, особенно в долгосрочной перспективе, лучше смотреть на индекс полной доходности.

Индекс полной доходности может считаться как без учета налогов с купонов и дивидендов, так и с поправкой на налог.

Например, есть ценовой индекс Московской биржи — без учета дивидендов от акций. В дополнение к нему рассчитываются индексы полной доходности:

Как вложиться в индекс

Купить долю в индексе нельзя, потому что индекс — это условное понятие. Но можно инвестировать на основе индекса.

Это легче, чем выбирать отдельные акции или облигации. А главное, благодаря диверсификации снижается риск: в индексе обычно много бумаг, так что проблемы или даже банкротство нескольких компаний не приведут к значительным убыткам.

Вот несколько способов инвестировать на основе индекса.

Повторить вручную. Можно купить все бумаги из нужного индекса пропорционально их весу в индексе. Проблема в том, что точное повторение индекса обычно требует довольно крупного капитала: миллионов рублей или даже долларов. Для примерного повторения хватит и меньшей суммы, но тогда может отличаться результат.

Кроме того, ручное повторение индекса не очень удобно из-за затрат времени на покупку и продажу десятков и сотен бумаг. Еще это может быть менее выгодно из-за налогов.

Использовать производные инструменты. Можно использовать фьючерсы и опционы на индекс, но это рискованный инструмент из-за встроенного плеча. Кроме того, такие инструменты плохо подходят для долгосрочных инвестиций, а еще фьючерсы и опционы есть не на все индексы.

Использовать структурные продукты. Так называют комбинацию финансовых инструментов, обычно облигаций и опционов, в оболочке одного. Доходность структурного продукта может зависеть от поведения акции, валюты, индекса или иного базового актива.

У структурных продуктов есть минусы. Например, то, что они могут дать лишь часть доходности базового актива. Кроме того, досрочное погашение такого продукта часто приводит к убытку, а еще есть зависимость от надежности компании, которая выпустила продукт. Для некоторых продуктов может требоваться статус квалифицированного инвестора.

Купить паи фонда. Оптимальный способ — купить долю в инвестиционном фонде, то есть в ETF или биржевом ПИФе, отслеживающем нужный вам индекс. Долю в фонде называют паем или акцией. В фонде содержатся бумаги из индекса в нужных пропорциях, и если у инвестора есть паи фонда, то у него есть кусочек всех активов.

Цена пая зависит от того, как меняется стоимость активов в фонде. Например, если фонд отслеживает индекс S&P 500 и акции в составе индекса и фонда в среднем выросли, цена пая увеличится. Если индекс падает, пай тоже будет дешеветь.

Фонд берет комиссию за управление. В зависимости от фонда это может быть от доли процента до нескольких процентов в год от стоимости активов. Комиссия постепенно списывается из активов фонда и автоматически учитывается в цене его паев.

Через российских брокеров можно совершать сделки с ETF и БПИФами на Московской бирже. Через них же можно получить доступ к фондам на иностранных биржах, но понадобится статус квалифицированного инвестора.

Торговать на иностранных биржах можно и через иностранного брокера, например американского Interactive Brokers. Статус квалифицированного инвестора в таком случае не нужен, еще будет доступно больше фондов и других активов. Но придется самому считать доходы и платить налоги, а также сообщать в налоговую об открытии и закрытии счета и о движении средств.

Примеры биржевых индексов

Вот несколько примеров индексов и фондов, которые их отслеживают. Это не инвестиционная рекомендация.

Индекс акций крупнейших компаний США и один из самых важных индексов в мире. В него входят 505 акций, а не 500, потому что несколько компаний представлены в индексе не одной акцией. Наибольший вес — у акций Apple, Microsoft и Amazon.

Кто рассчитывает: S&P Dow Jones Indices.

Подходящие фонды на Московской бирже: TMOS, AKSP, RCUS, SBSP, VTBA. Также по смыслу очень близок FXUS, хоть и отслеживает иной индекс.

Подходящие фонды на зарубежных биржах: SPY, CSPX.

Индекс акций крупнейших нефинансовых компаний, чьи акции торгуются на бирже Nasdaq. В составе индекса — 103 бумаги 100 компаний, большинство из них американские. Наибольший вес у акций Apple, Microsoft и Amazon.

Кто рассчитывает: биржа Nasdaq.

Подходящие фонды на Московской бирже: AKNX.

Подходящие фонды на зарубежных биржах: QQQ, CNDX.

Индекс акций США. В нем примерно 4000 бумаг компаний всех размеров из всех секторов. Все акции из состава S&P 500 и Nasdaq-100 есть и в этом индексе.

Кто рассчитывает: Center for Research in Security Prices.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: VTI.

Индекс акций крупнейших компаний России. В составе индекса — 43 акции и депозитарные расписки 40 компаний, наибольшая доля у «Газпрома», Сбербанка и «Лукойла».

Еще есть индекс RTS. Он состоит из тех же бумаг, что и индекс Мосбиржи, но рассчитывается в долларах.

Кто рассчитывает: Московская биржа.

Подходящие фонды на зарубежных биржах: нет, но есть близкие по смыслу, например RSX и ERUS. У них отличается состав из-за того, что они отслеживают другие индексы.

Индекс акций мира согласно капитализации рынков, то есть отдельных стран. В составе — около 9100 акций компаний из почти 50 развитых и развивающихся стран: от США, Японии и Великобритании до Бразилии, Малайзии и Турции. Вес США — около 60% индекса.

Кто рассчитывает: FTSE Russell.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: VT. Также по смыслу близок VWRA, но у него немного другой индекс и меньше бумаг в составе.

Индекс облигаций федерального займа. В составе — 24 наименования ОФЗ с постоянным купоном и разными датами погашения.

Кто рассчитывает: Московская биржа.

Подходящие фонды на Московской бирже: SBGB.

Подходящие фонды на зарубежных биржах: нет.

Индекс облигаций мира. В него входят более 6000 облигаций органов власти развитых и развивающихся стран и компаний. При этом бумаги имеют инвестиционный уровень, то есть у них относительно небольшой кредитный риск — риск неисполнения обязательств.

У этого индекса есть версии с хеджированием в разные валюты, например доллары и евро. Благодаря валютному хеджированию изменение курсов валют не влияет на результат инвестиций.

Кто рассчитывает: Bloomberg.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: AGGU, GLAD, SPFE.

«Всепогодный» индекс, основанный на идее постоянного портфеля американского экономиста Гарри Брауна. В его составе по 25% занимают акции 15 крупных российских компаний, долгосрочные ОФЗ, краткосрочные ОФЗ и золото.

Кто рассчитывает: Тинькофф.

Подходящие фонды на Московской бирже: TRUR.

Подходящие фонды на зарубежных биржах: нет.